Ao comparar com outros seis países, pesquisa da FGV destaca que aqui utiliza-se critérios subjetivos

O Brasil, junto com a África do Sul, está entre os países com as maiores multas fiscais do mundo. A Receita Federal aplica 150% se entende ter havido fraude, dolo ou simulação em uma operação econômica, com o objetivo de não pagar ou recolher menos tributos. Porém, só aqui ela é adotada sob critérios subjetivos, trazendo insegurança jurídica ao ambiente de negócios, segundo aponta pesquisa acadêmica da FGV Economia e Direito SP.

Esse cenário, segundo especialistas, traz a necessidade de o Brasil, paralelamente à reforma tributária, adotar novas regras para a aplicação da chamada multa qualificada. Para um dos coordenadores acadêmicos da pesquisa, Eurico Marcos Diniz de Santi, uma das causas das altas penalidades é o fato de nem o Fisco entender a legislação tributária.

“O sistema de multas brasileiro é muito arcaico e injusto. Como provar intenção? E fica ainda mais subjetivo quando há pressão sobre o Fisco para aumentar a arrecadação” diz.

O grupo de pesquisadores da FGV Economia e Direito SP se uniu para fazer o levantamento sobre a aplicação desse tipo de penalidade no Brasil ao verificar, por meio da Lei de Acesso à Informação, que a qualificada é a multa federal que mais cresce no país: entre 2011 e 2019, o índice foi de 70% em quantidade e de 112% em termos de valor.

Eles então compararam os dados do Brasil com os de outros seis países: Estados Unidos, Reino Unido, França, África do Sul, Colômbia e México. Todos impõem multa qualificada com percentuais máximos elevados. Na África do Sul, 150%; no México é de 142,5%; na Colômbia e Reino Unido, 100%; na França, 80%; e nos EUA, 75% e multas fixas. Porém, no Brasil, destacam os pesquisadores, o Fisco “supõe” a intenção do contribuinte para aplicar a penalidade.

“A França também tem critérios subjetivos, mas quando a jurisprudência é analisada eles objetivam as condutas que darão ensejo à aplicação da multa qualificada”, afirma Breno Ferreira Martins Vasconcelos, um dos coordenadores de campo da pesquisa. Para ele, penas repressivas poderiam ser reservadas a devedores contumazes.

O levantamento destaca também que, no Brasil, esse ambiente não é resolvido com a jurisprudência. Na Câmara Superior do Conselho Administrativo de Recursos Fiscais (Carf), por exemplo, dos 179 acórdãos analisados, 89 afastaram a multa qualificada, 90 mantiveram, 37 não conheceram o recurso e 41 tratavam de matéria alheia.

Os pesquisadores concluíram haver divergência de entendimento da própria Câmara Superior sobre quais atos qualificam (ou não) a multa. É o caso, por exemplo, da omissão de receitas, da reiteração da conduta e da utilização de interpostas pessoas.

Do Supremo Tribunal Federal (STF), o estudo destaca um recurso afetado com repercussão geral para definir se o artigo 44, parágrafo 1º, da Lei nº 9.430/1996, que prevê a multa qualificada, viola aos princípios constitucionais do não confisco, da proporcionalidade, da razoabilidade, da moralidade e da segurança jurídica (RE 736.090/SC). Por enquanto, segundo a pesquisa, a Corte tem limitado as multas punitivas a 100% do tributo devido e as multas de mora a 20%.

Com base nos dados dos outros países, segundo os pesquisadores, o ideal seria que os critérios de aplicação da multa qualificada no Brasil passassem a ser objetivos e com gradações. O Fisco, dizem, consideraria as provas apresentadas pelo contribuinte sobre seu comportamento em relação às obrigações tributárias, o que se chama de “economia comportamental”.

“No Reino Unido e África do Sul há maior nível de gradação conforme a conduta do contribuinte, pelas provas do nível de cuidado adotado para o cumprimento da obrigação tributária”, afirma a pesquisadora Maria Raphaela Dadona Matthiesen. “No Reino Unido, se é demonstrado que houve um erro puro por má interpretação da regra, a multa pode ser limitada a 30%. Se foi puro descaso, a 70%.”

Por isso, o mais importante é a forma como isso é trabalhado na relação entre Fisco e contribuinte, diz a pesquisadora Laura Romano Campedelli. “Se o contribuinte entende que aquilo foi uma infração, não há percepção de ilegitimidade”, afirma.

Uma reforma nos critérios da multa qualificada também causaria reflexos nos dados econômicos. De acordo com o estudo, se o país tivesse o nível médio de complexidade fiscal do México, Colômbia e África do Sul, o PIB per capita do Brasil poderia ser 6,2% maior. “Quanto maior a complexidade, menor o PIB per capita”, diz Braulio Borges, um dos coordenadores de campo da pesquisa. “E um dos aspectos da complexidade é a forma como o Fisco faz essa auditoria.”

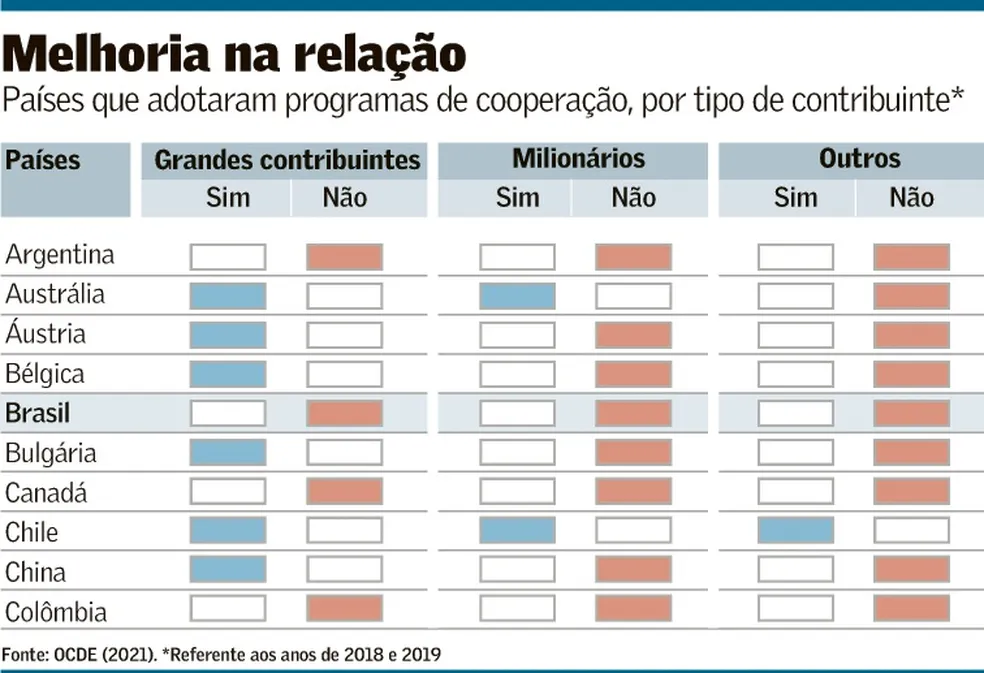

A própria OCDE, segundo Borges, tem feito recomendações de uma postura mais cooperativa entre Fisco e contribuinte para maximizar a arrecadação levando em consideração também a economia comportamental.

“Vamos supor que uma empresa foi autuada pelo recolhimento a menor de IRPJ e CSLL de R$ 100 mil. Se o Fisco entender que os tributos não foram recolhidos em situação que envolveu fraude, a multa, que normalmente seria de 75%, será majorada para 150%, mais juros de mora, chegando a R$ 250 mil, mais a Selic”, afirma a advogada Ana Monguilod, sócia no i2a Advogados. “O problema é que eles [Fisco] acabam rotulando muitas coisas de fraudulentas quando não o são.

Para Ana, o ambiente extremamente hostil, com a aplicação de multas “absurdamente altas”, força o contribuinte a brigar no Judiciário ou a aguardar o próximo “Refis” (programa de parcelamento). “Entendo que, antes ou junto com uma reforma tributária, deveríamos repensar tanto a relação Fisco-contribuinte como o contencioso tributário”, diz. “Da maneira que o nosso contencioso está estruturado, mesmo se conseguíssemos desenhar o sistema tributário mais moderno e lindo do mundo, no final do dia tudo desembocaria nos tribunais.”

Procurada pelo Valor, a Receita Federal não deu retorno até o fechamento da edição.

Fonte: Valor Econômico