Questão, porém, ainda não está definida e há precedentes favoráveis aos contribuintes nas duas turmas da Corte

Contribuintes têm recorrido ao Supremo Tribunal Federal (STF) para tentar derrubar cobranças de Imposto de Renda (IR) sobre ganho de capital decorrente da valorização de bens transmitidos por herança ou doação. A questão, porém, ainda divide os ministros e há decisões favoráveis à União – individual (monocrática) ou de turma.

A discussão é se ocorre dupla tributação, uma vez que os Estados cobram o ITCMD, o Imposto sobre Transmissão Causa Mortis e Doação. Outro argumento, segundo Daniel Clarke, do escritório Mannrich e Vasconcelos Advogados, é que o doador não tem acréscimo de patrimônio ao transferir bens gratuitamente. “Pelo contrário. Ele tem decréscimo patrimonial”,

O ITCMD ou ITD é cobrado na transferência da propriedade em razão de morte ou de doação. Quem recolhe é o herdeiro ou o donatário, aquele que recebe a doação. As alíquotas variam de Estado para Estado, mas podem chegar a 8%.

A União tem exigido o IR – com alíquota entre 15% e 22% – sobre eventual ganho auferido na atualização do valor do bem no momento da transferência da propriedade. Mas diferentemente do que ocorre com o ITCMD, o IR é cobrado do doador ou do espólio, explicam advogados tributaristas.

Pelo artigo 23 da Lei nº 9.532, de 1997, os bens ou direitos transferidos por herança ou doação em adiantamento de herança podem ser avaliados a valor de mercado ou pelo constante da declaração de bens do doador ou do falecido.

A discussão central, apontam advogados, é sobre a constitucionalidade do parágrafo 1º da norma. O dispositivo prevê que, na transferência a valor de mercado, a diferença a maior fica sujeita à tributação pelo IR.

O importante, diz a advogada Juliana Cardoso, sócia da banca Humberto Sanches e Associados, é que o contribuinte saiba do risco de, na transferência a valor de mercado, ser exigido o IR sobre o ganho de capital. “O fato é que a tributação acaba por diminuir a herança. Isso tem levado alguns clientes a querer discutir o tema judicialmente”, afirma.

Até agora, a 1ª e a 2ª Turmas do STF proferiram, cada uma, dois acórdãos sobre o assunto, em sentidos opostos. Para advogados, o ideal seria a Corte afetar o tema para julgamento em repercussão geral, o que daria uma orientação para o Judiciário.

“O cenário é confuso e a discussão está em aberto, o que é um problema para o julgamento do tema pelos tribunais federais”, diz Nina Pencak, sócia do Mannrich e Vasconcelos Advogados.

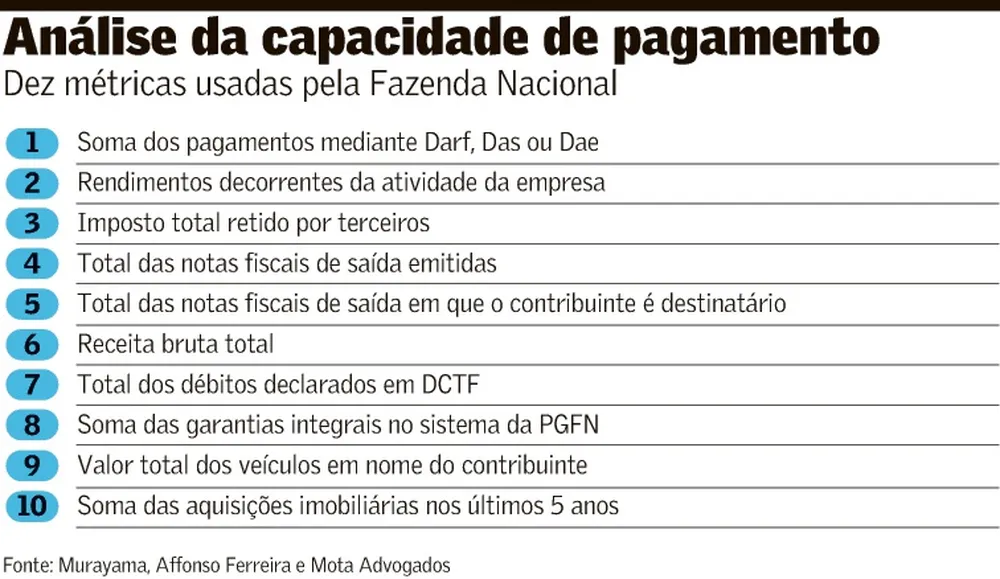

A Procuradoria-Geral da Fazenda Nacional (PGFN) afirma, em nota ao Valor, que como existem precedentes das duas turmas do STF chancelando a exigência do IR “seria possível a submissão da matéria ao Plenário Virtual de repercussão geral, para reafirmação da jurisprudência”.

Em julgamento virtual realizado em agosto, a 1ª Turma deu sinal verde para a União exigir o IR. Reformou acórdão do Tribunal Regional Federal (TRF) da 6ª Região, que havia reconhecido a bitributação.

Para o relator, ministro Luiz Fux, os fatos geradores dos impostos e as bases de cálculo são distintos. “No IRPF, há incidência sobre o patrimônio acrescido referente ao ganho de capital dos ativos herdados. Quanto ao ITCMD, a incidência se dará sobre a transmissão causa mortis da propriedade”, afirma no voto.

Segundo o ministro, a base de cálculo do IRPF é o acréscimo apurado entre o valor de mercado no momento da transmissão da herança e o valor de aquisição do bem. Já a do ITCMD, diz, é o valor venal do bem transmitido causa mortis.

A decisão, no caso, foi unânime (RE 1437588). Participaram do julgamento a ministra Cármen Lúcia, que tem se posicionamento a favor da União na tese, além dos ministros Alexandre de Moraes, Cristiano Zanin e Luís Roberto Barroso.

Em fevereiro, julgamento da mesma questão na 1ª Turma teve, porém, desfecho diferente. Os ministros, por maioria, impediram a exigência do IR por entender estar configurada a bitributação. Mantiveram decisão do TRF da 2ª Região, favorável ao contribuinte (ARE 1387761).

Na ocasião, o ministro Barroso fundamentou que o Supremo tem entendimento de que o IR incide sobre acréscimo patrimonial disponível econômica ou juridicamente. E que a Constituição repartiu o poder de tributar entre os entes federados.

“Admitir a incidência do imposto sobre a renda nos moldes defendidos pela Fazenda acabaria por acarretar indevida bitributação, na medida em que também incidiria o Imposto sobre Transmissão Causa Mortis e Doação”, afirma, no voto.

Acompanharam o relator, na ocasião, os ministros Luiz Fux, Alexandre de Moraes e Dias Toffoli. Apenas a ministra Cármen Lúcia divergiu.

A composição das turmas do STF mudou neste ano. Em maio, o ministro Toffoli passou da 1ª para a 2ª Turma. Depois, em agosto, o novo ministro Cristiano Zanin passou a compor a 1ª Turma.

Na 2ª Turma também não há entendimento uniforme. No início de março, os ministros não entraram no mérito da discussão. Entenderam, por unanimidade, que não haveria, no caso, discussão constitucional para a Corte analisar.

Na prática, mantiveram decisão do TRF da 1ª Região que, além de reconhecer a bitributação, entendeu não ter ocorrido ganho de capital na transferência do bem herdado.

“Eventual discussão acerca da ocorrência de bitributação – nas hipóteses de incidência do IR sobre imóveis recebidos em herança – exigiria a reinterpretação de norma infraconstitucional (Lei nº 9.532), o que é vedado em sede de recurso extraordinário, além de revelar afronta meramente reflexa ou indireta ao texto constitucional”, afirmou o relator,ministro Nunes Marques (RE 943075).

Em fevereiro de 2021, a 2ª Turma, por unanimidade, havia liberado a União de exigir o IR, a partir do voto da relatora, ministra Cármen Lúcia, que, na época, compunha o colegiado. Para ela, as normas que preveem a tributação não inovam sobre o fato gerador do IR nem na determinação de incidência desse tributo sobre a doação ou a herança (RE 1269201).

“Trata-se apenas da definição do momento para a apuração do ganho de capital tributável”, diz ela, acrescentando que também não haveria bitributação porque o IR recai sobre o ganho de capital apurado na doação em antecipação de herança, e não sobre a doação em si.

Essa foi a mesma linha adotada, em abril deste ano, pelo ministro Gilmar Mendes, em decisão individual. Para ele, o parágrafo 1º do artigo 23 da Lei nº 9.532, de 1997, apenas explicitou o momento de apuração do acréscimo patrimonial, não se tratando de inovação sobre o fato gerador do IR.

“A tributação do ganho de capital nas transferências de bens do de cujus ou do doador configura acréscimo patrimonial sujeito à incidência do Imposto de Renda, não se havendo cogitar de bitributação ou de invasão de competência tributária”, afirma (RE 1425609).

Fonte: Valor Econômico